薪资发放单

一、作用

1、说明

当公司每月核发薪资时,可执行此作业,系统会自动根据相关的薪资资料,将满足条件的员工的薪资核发出来;薪资发放单中的薪资记录,除了由本作业直接核发产生外,[奖金发放单]也会产生薪资发放单,自动回写至本作业中。

2、支持单据流程

二、重点字段说明

| 字段 | 说明 |

| 发薪日期 | 发放薪资的日期 |

| 薪资年月 | 核算薪资所属的年月 |

| 计薪期间 | 核算薪资的起止日,根据人事薪资参数的计薪周期取值 |

| 发薪注记 | 是用于分期发薪的,与[薪资异动]中的[发薪标记]结合使用。当[薪资异动]中设置了发薪标记,在[薪资发放单]中才能撷取此发薪的标记。当发薪标记撷取后,核算薪资时才会计算设置了此标记的薪资异动单的工资。 |

| 实发总额 | 此张薪资发放单的总的实发金额 |

| 员工代号 | 需要发薪的员工代号 |

| 员工姓名 | 根据员工代号自动带出员工姓名 |

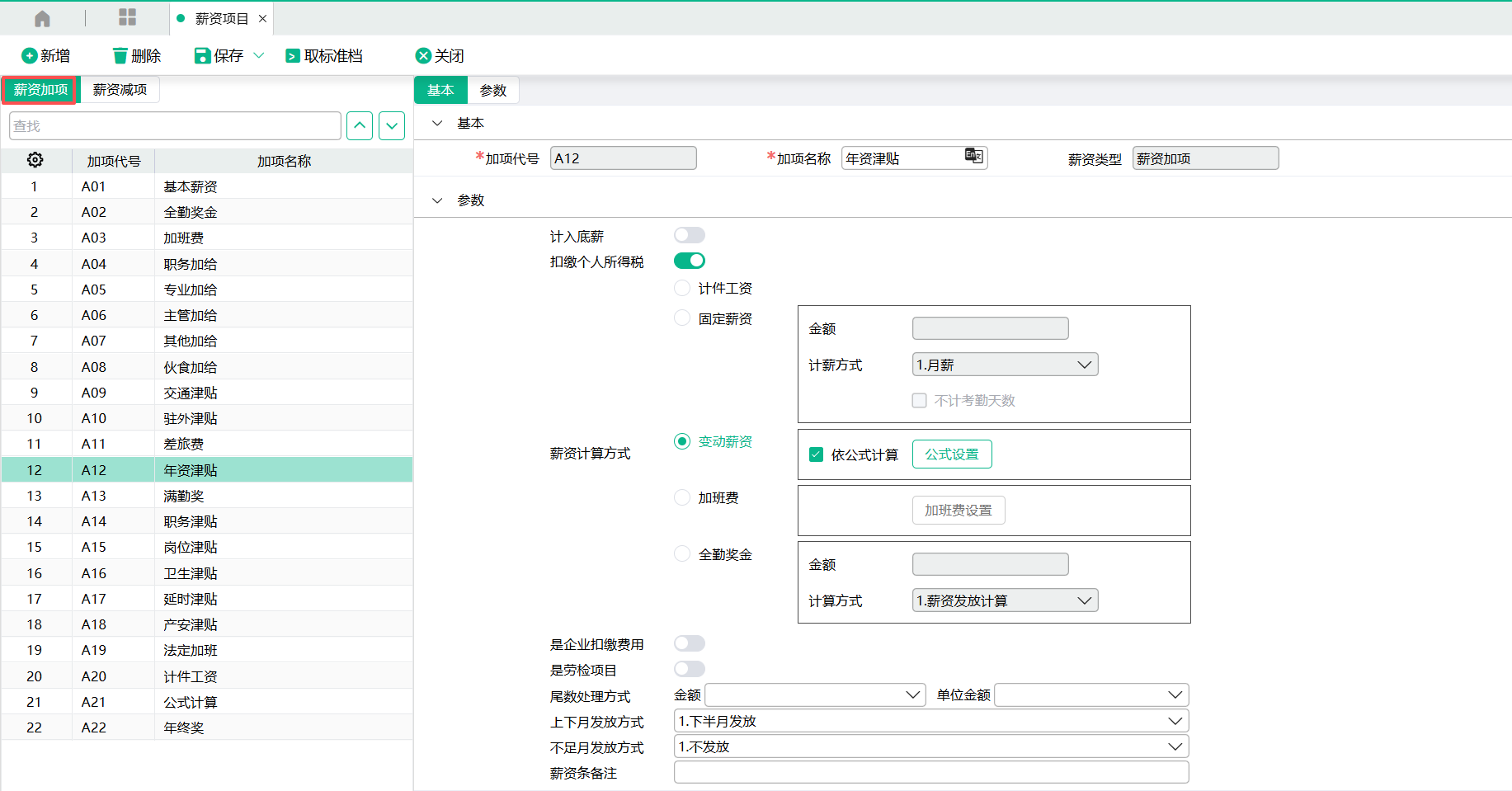

| 薪资加项 | [薪资项目]中的加项 |

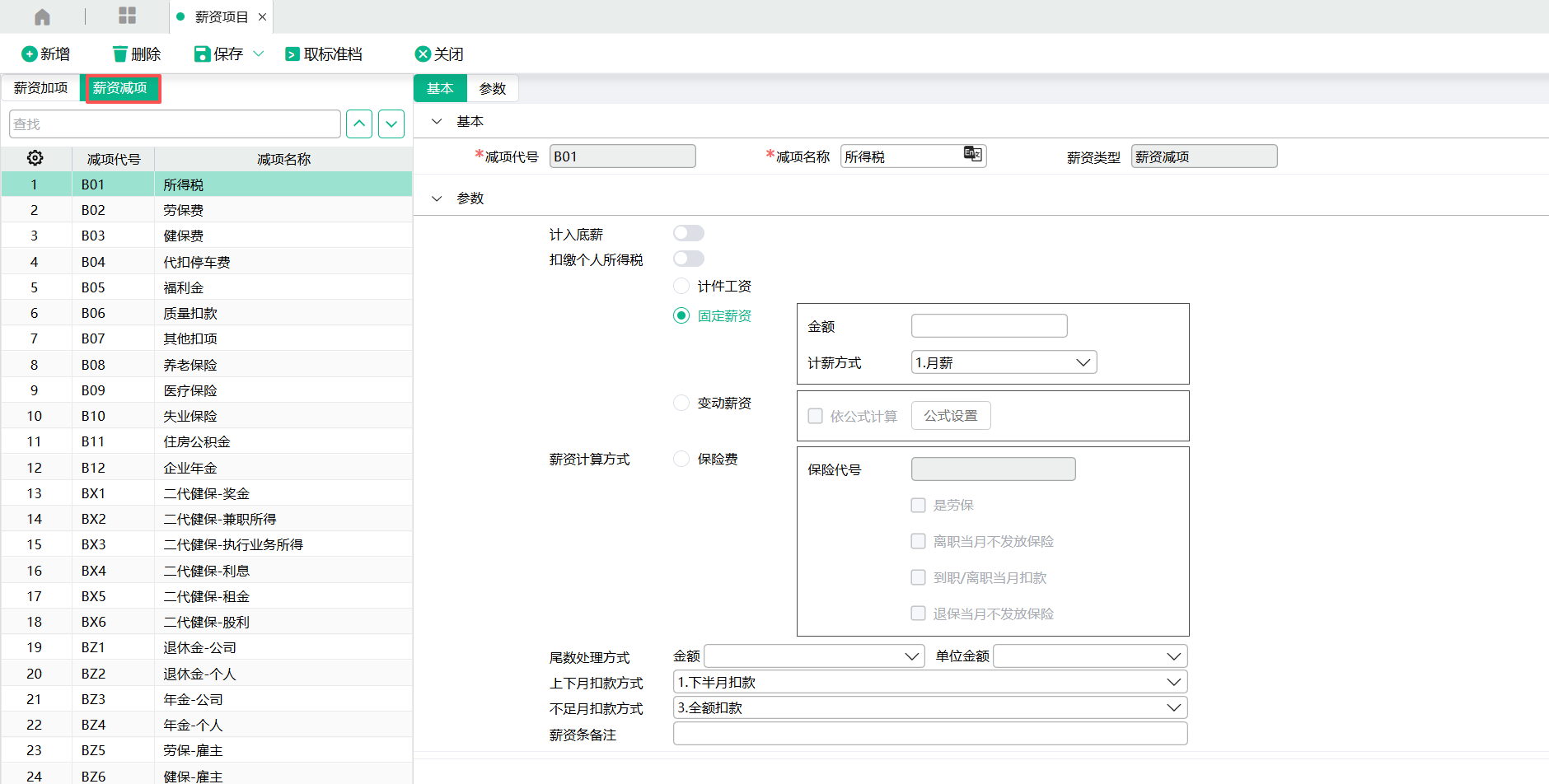

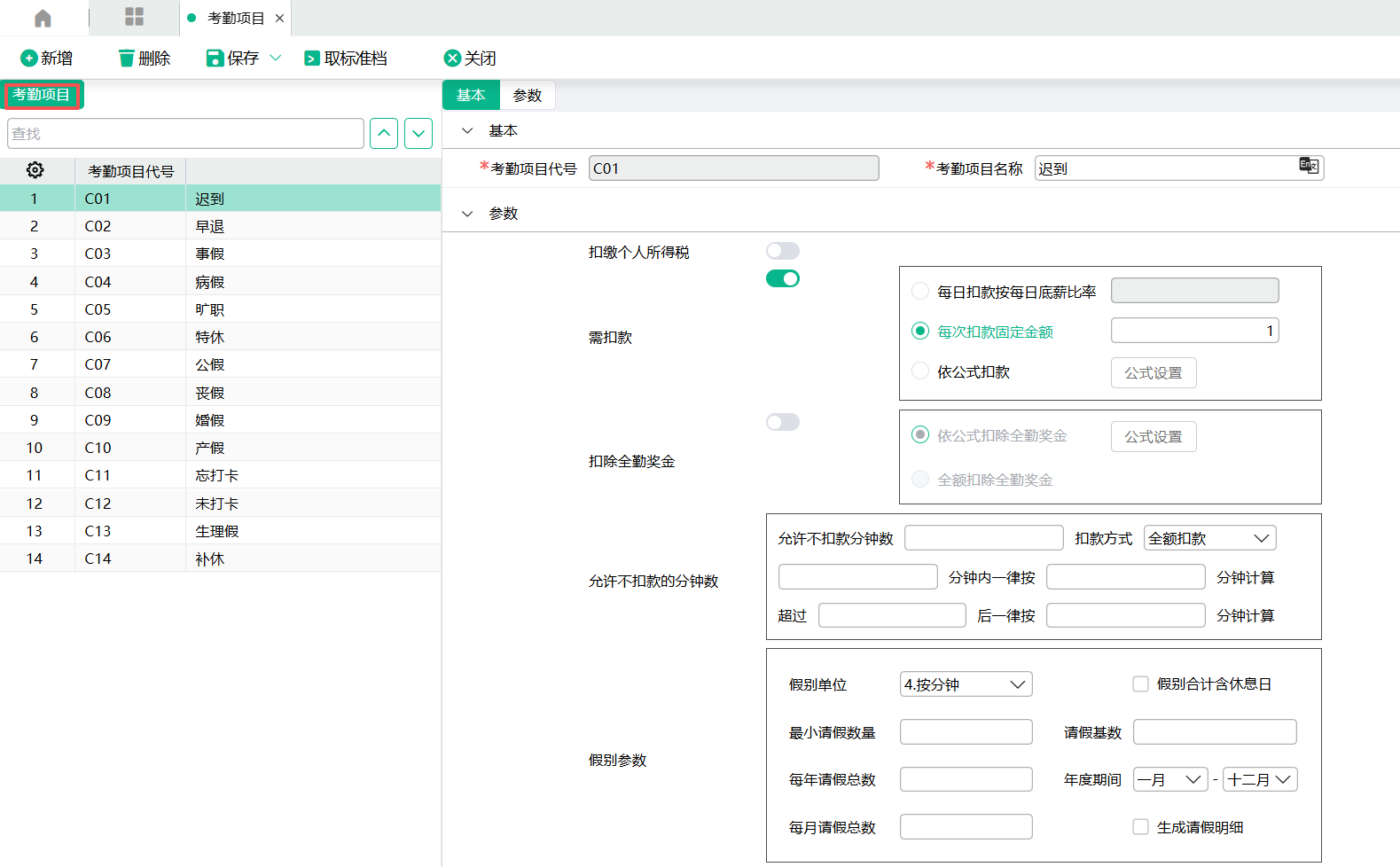

| 薪资减项 | [薪资项目]中的减项,或者【考勤项目】 |

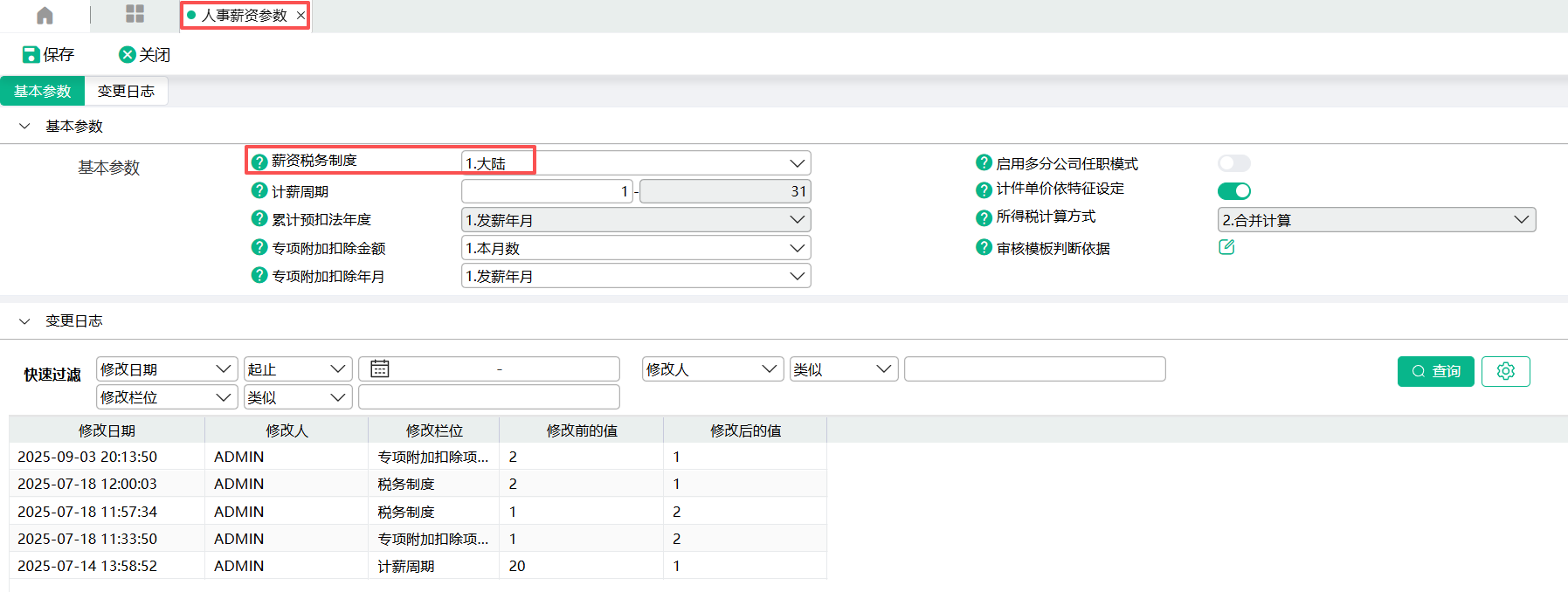

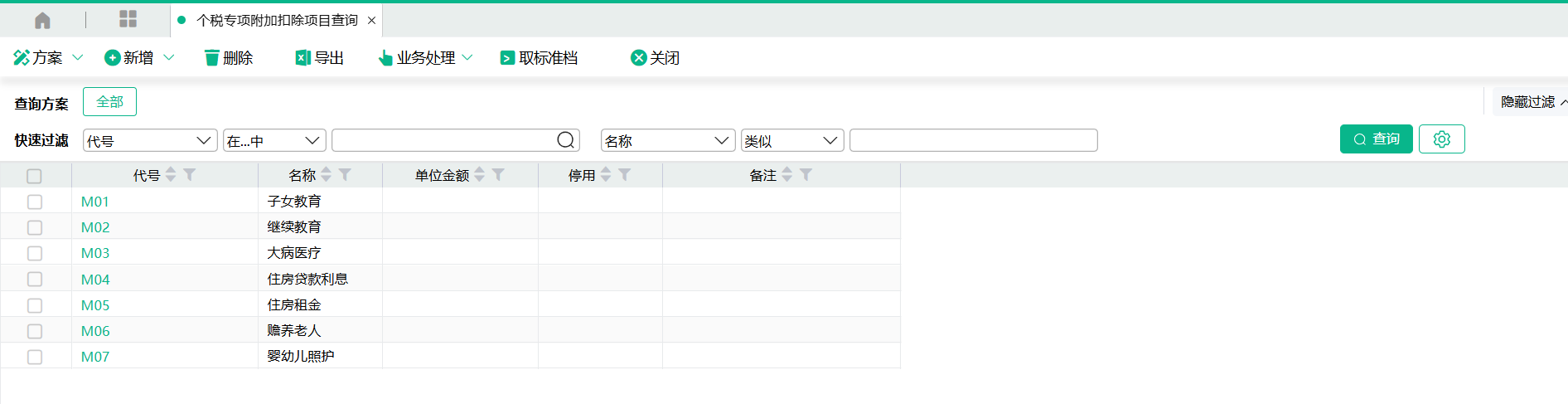

| 专项附加扣除 | 人事薪资参数–薪资税务制度选择1.大陆,才出现。根据【个税专项附加扣除异动】取值 |

|

|

[薪资异动]或[出勤异动]中的基数 |

| 上月月末尾数 | 指的是上月月末未发的尾数的工资总额 |

| 本月月末尾数 | 指的是本月未发的尾数工资总额;本月月末值的取得请查看[属性]说明 |

| 本月实发金额 | 实际发放给员工的金额;实发金额=加项合计-减项合计+上月月末尾数-本月月末尾数 |

|

|

员工本月所有需扣除所得税的薪资加项金额-所有应抵减所得税的薪资减项金额-专项附加扣除金额。 |

| 本月应纳税额 | 员工本月的所得税 |

| 累计应纳税所得额 | 是指累计至本月的应纳税金额 |

| 累计应纳税额 | 是指累计至本月的所得税 |

| 上月累计已纳税额 |

是指累计至上月的应交税金,不含本月。 |

三、操作

菜单位置:人事薪资–薪资管理–薪资核发–薪资发放单(Sunlike菜单:每月薪资发放作业)

1、基础资料准备

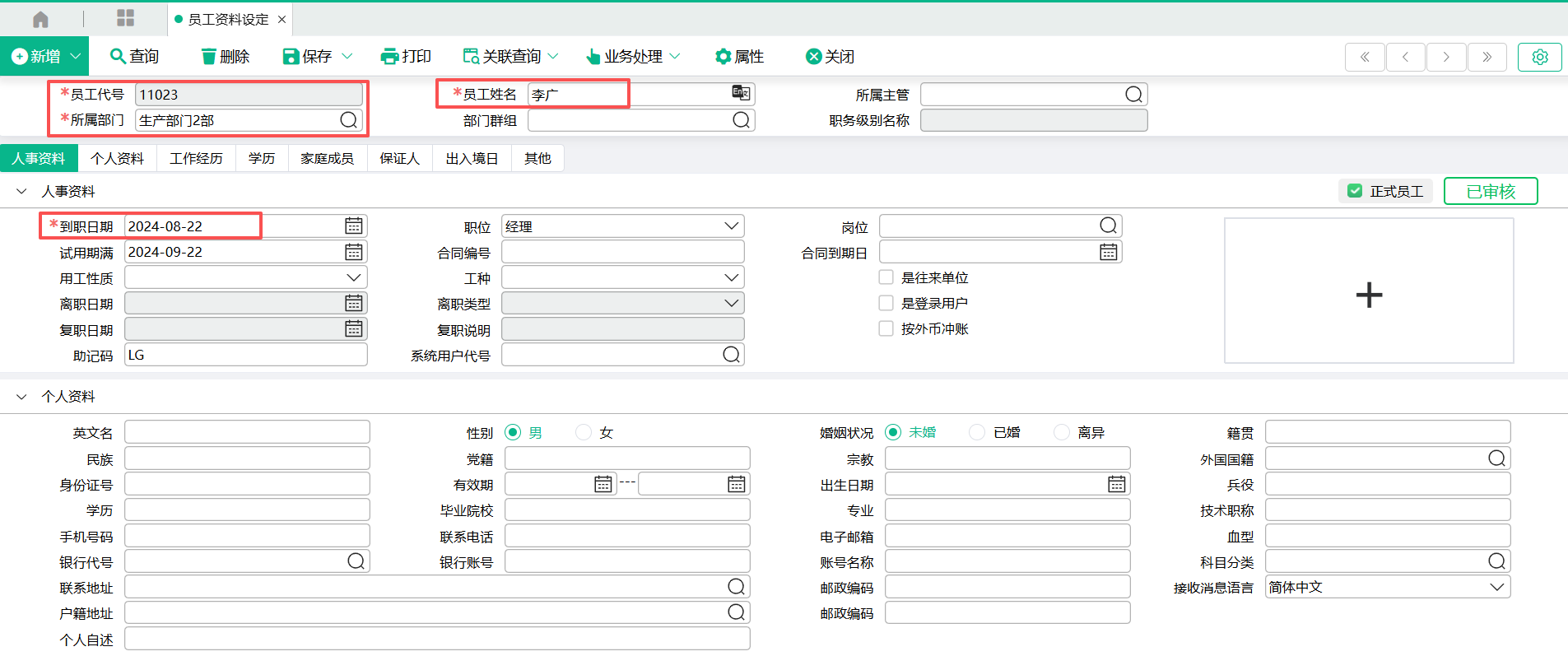

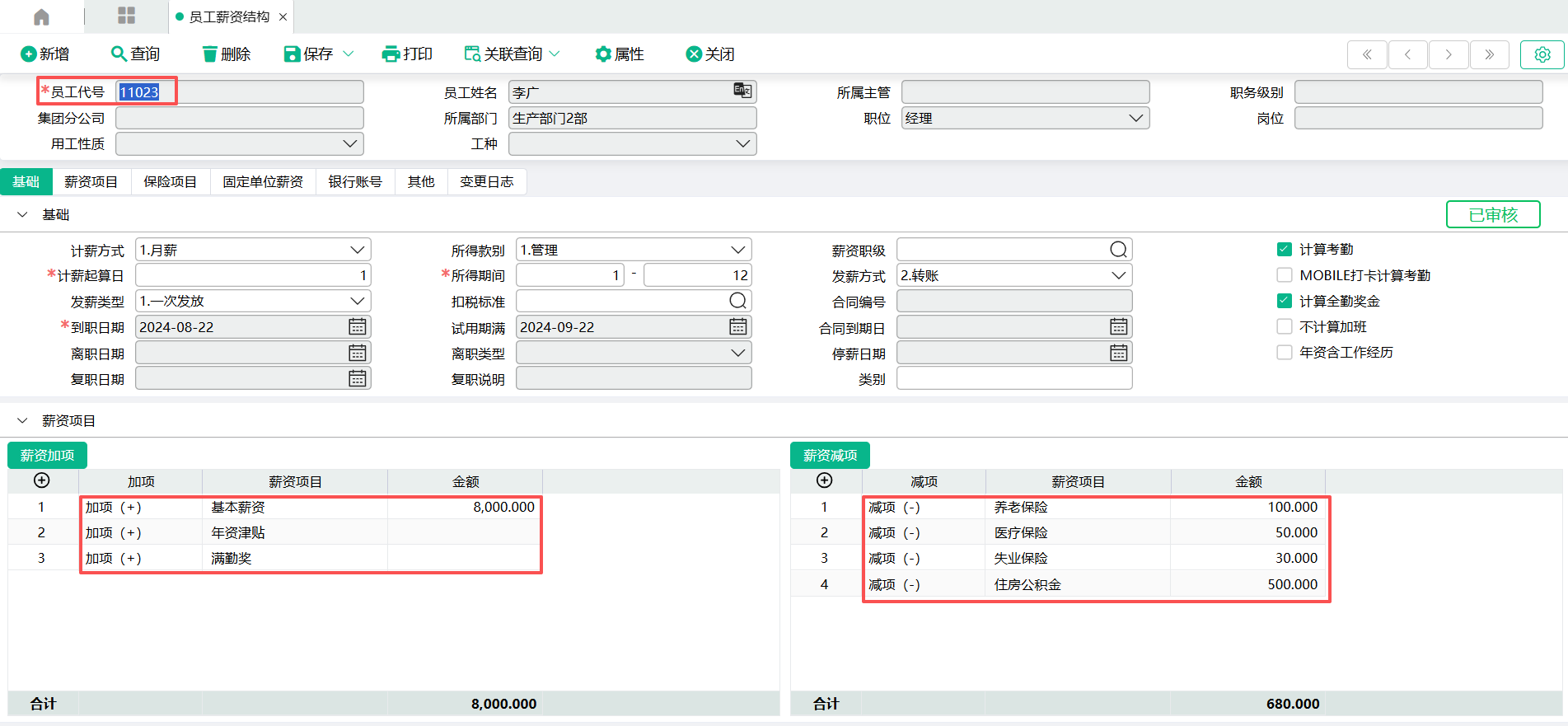

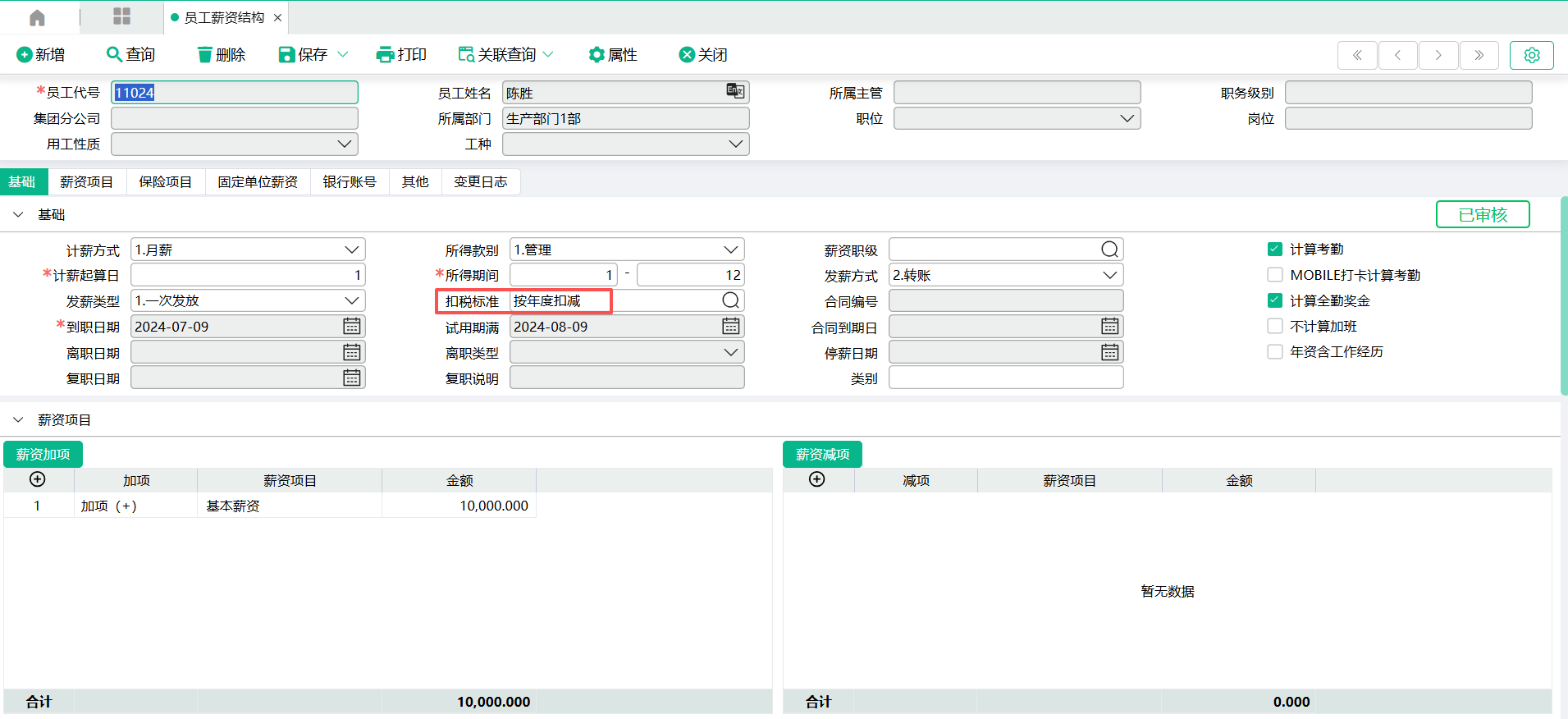

(1)员工资料设定,新增一个员工。

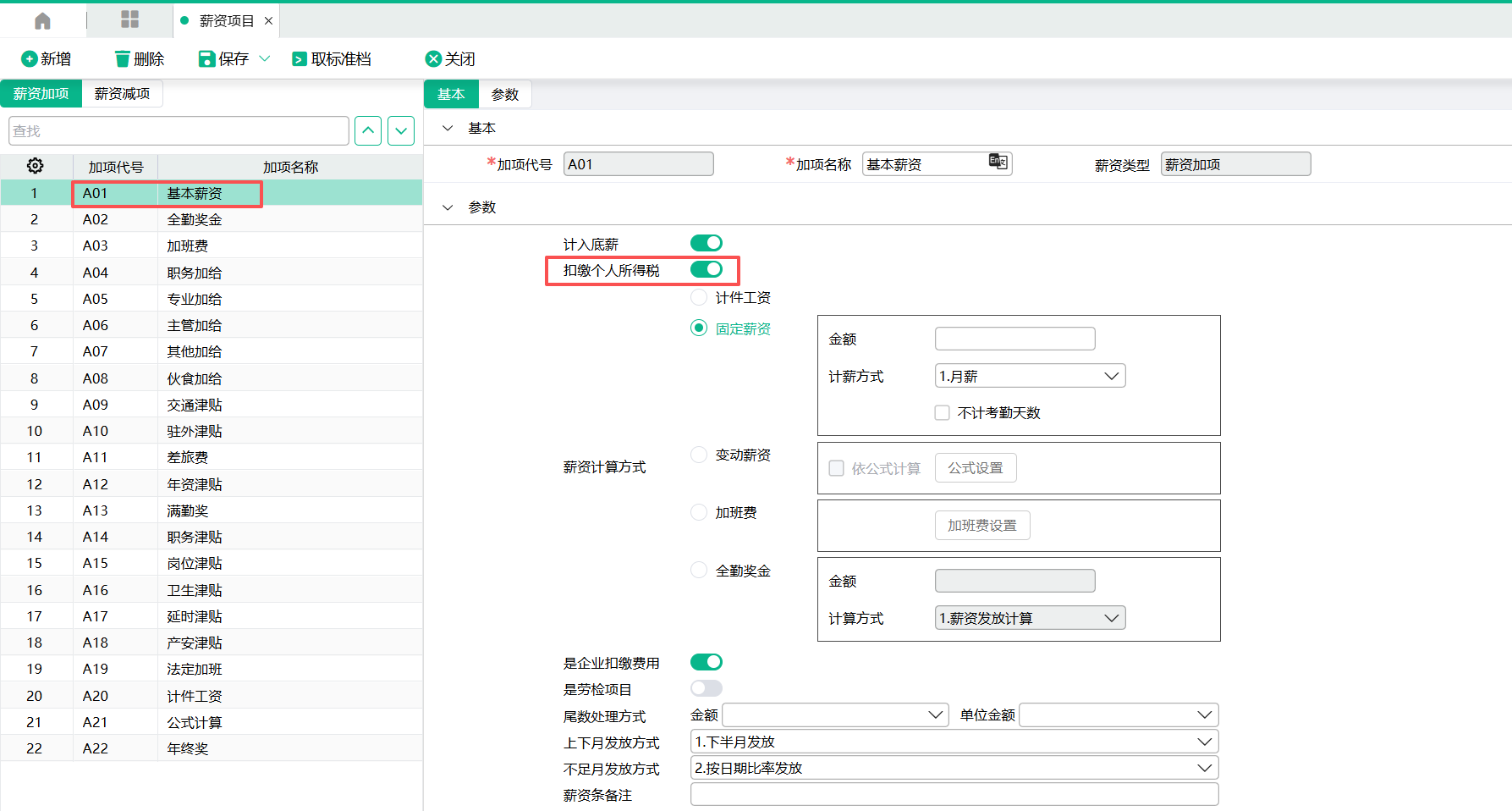

(2)设置好薪资项目,包括薪资加项,薪资减项数据。

(3)设置好考勤项目。

(4)设置好员工薪资结构

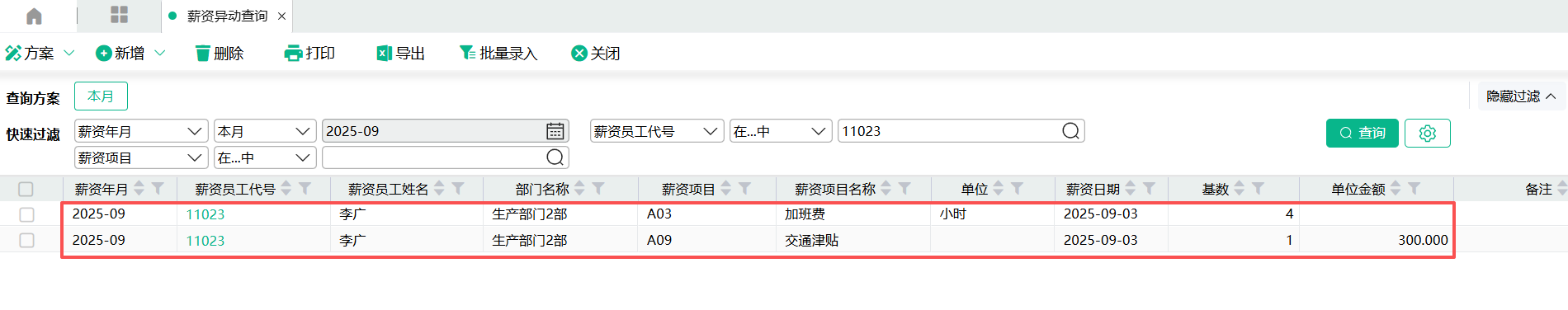

(5)薪资异动输入对应月份的薪资资料。

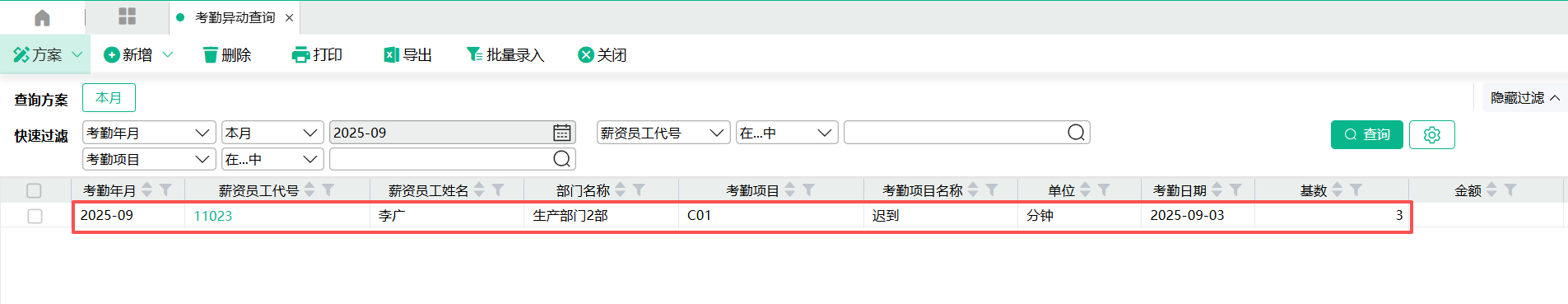

(5)考勤异动输入对应月份的考勤资料。

2、薪资发放

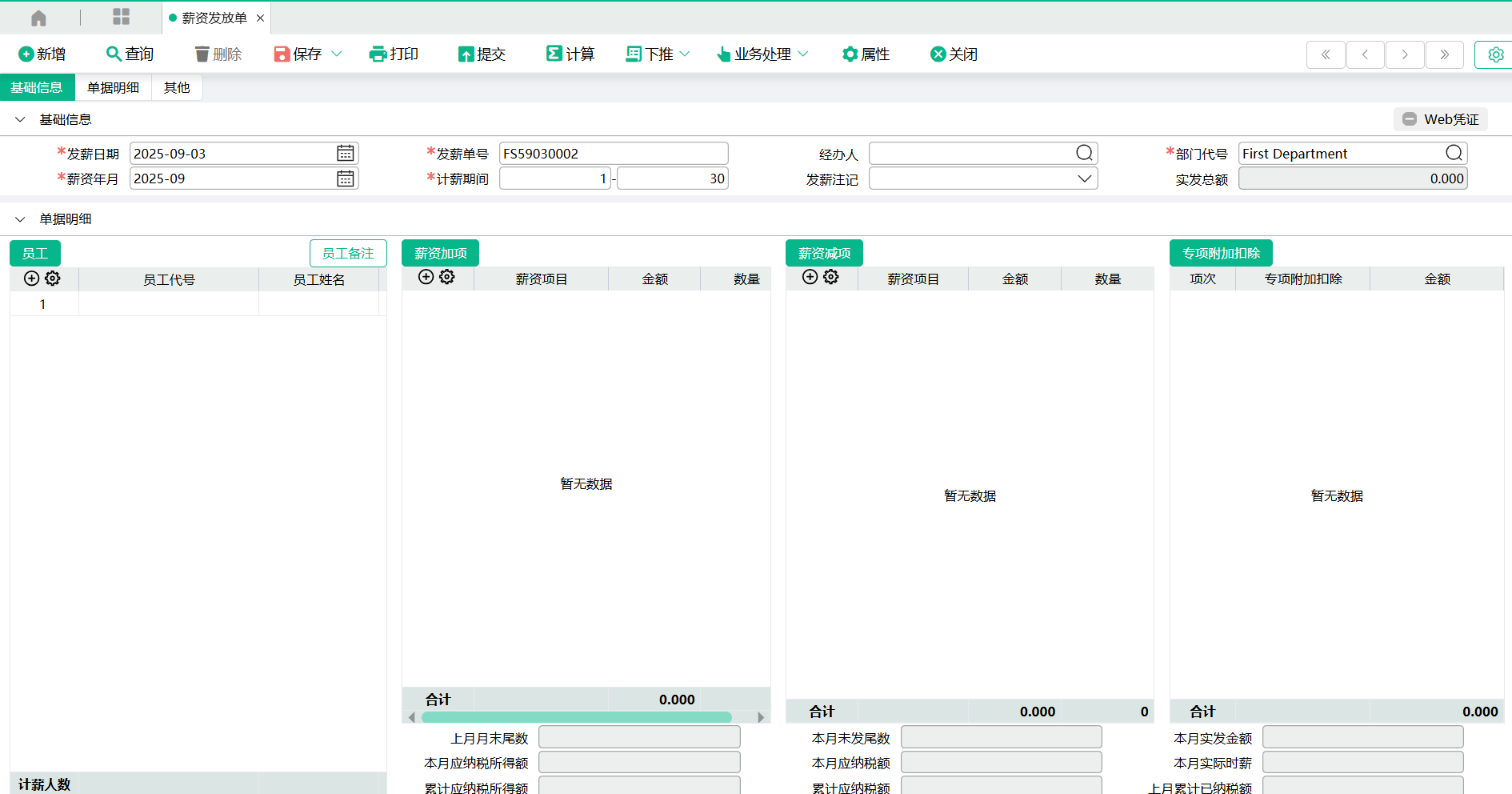

(1)薪资发放单前期需要的基础资料准备好之后,打开薪资发放单。

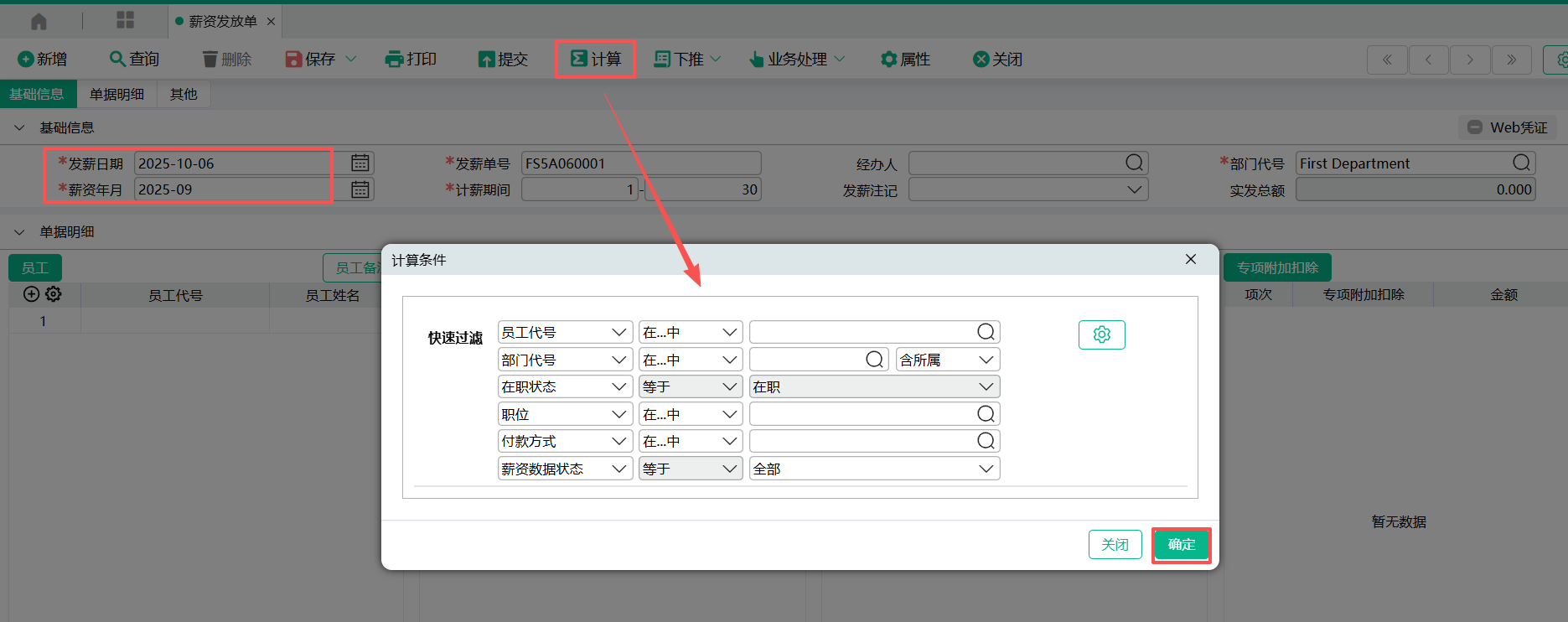

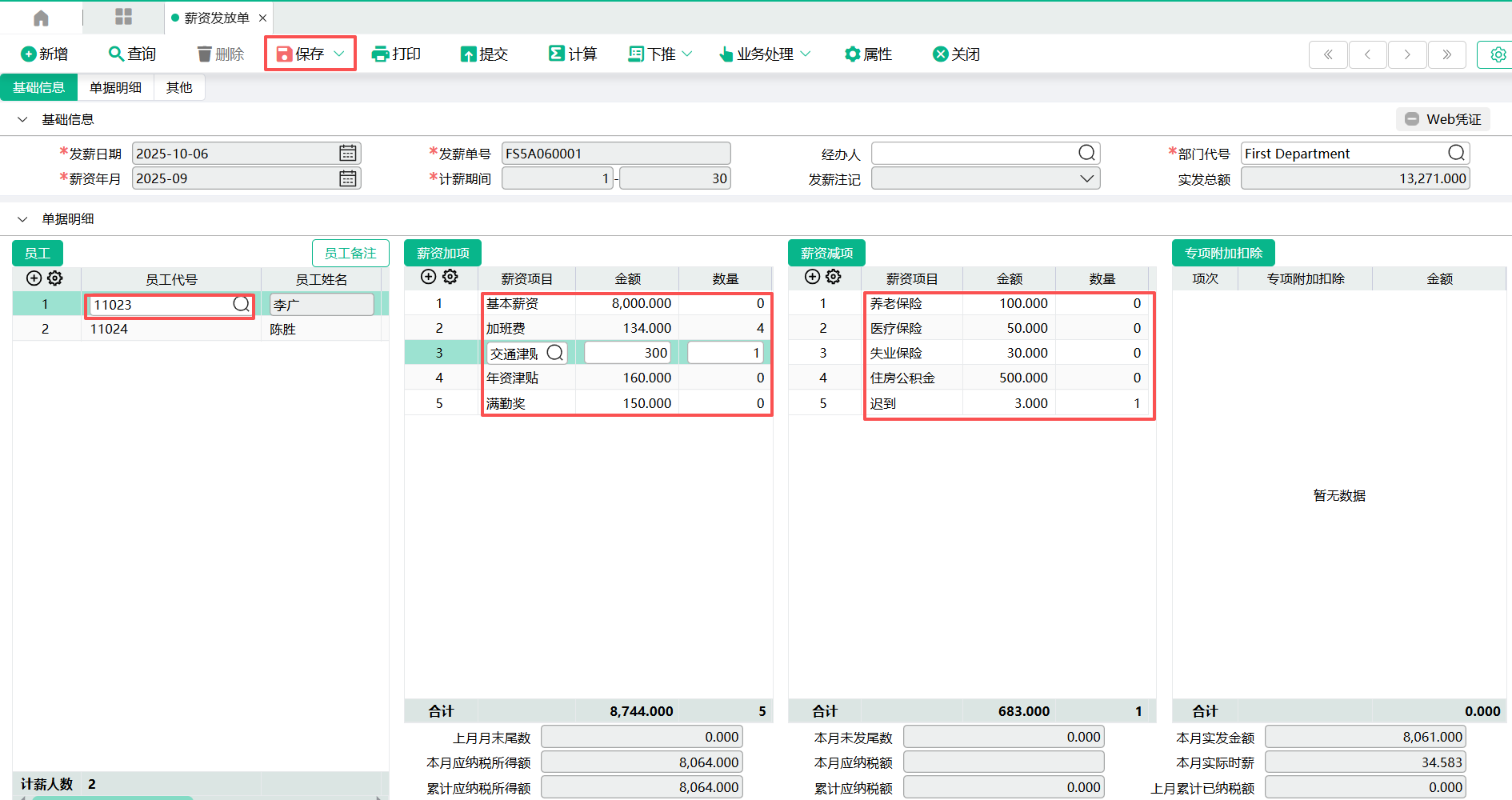

(2)选择对应的发薪日期和发薪年月,点击计算。

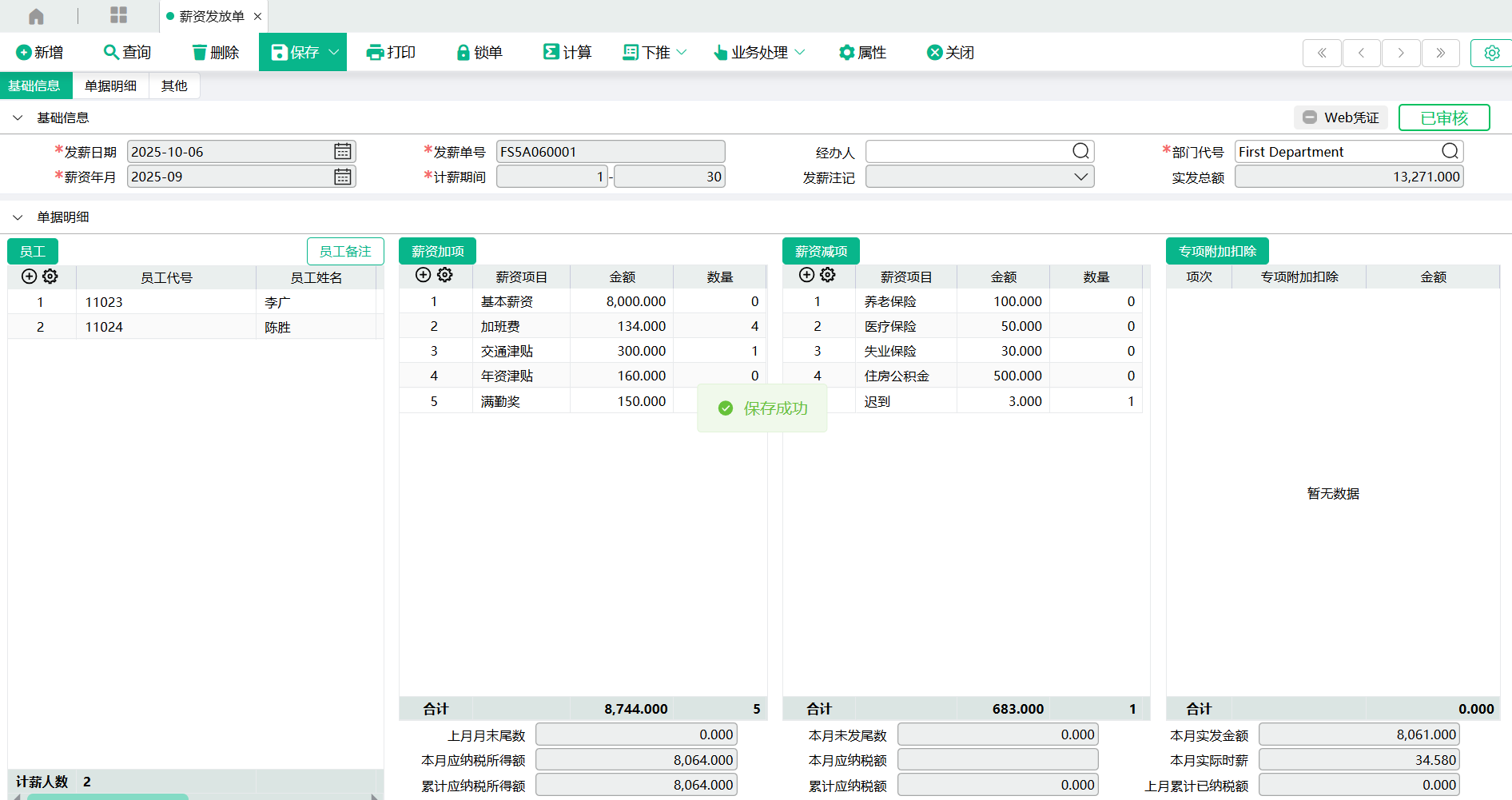

(3)计算完成之后,点击保存,即薪资发放单操作完毕。

四、单据影响

1.保存回写薪资异动,考勤异动,个税专项附加扣除异动的检查码。

五、大陆税务制度–所得税计算

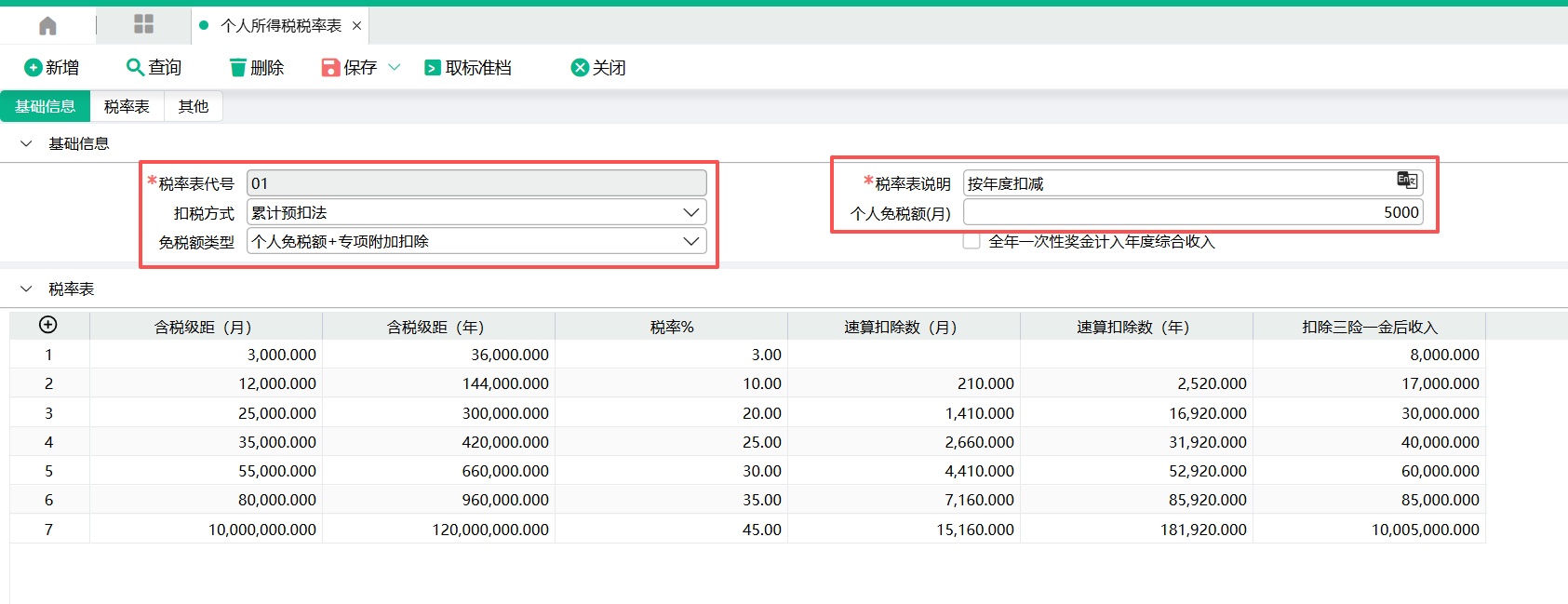

(1)人事薪资参数–薪资税务制度选择1.大陆。

(3)员工薪资结构的扣税标准需选择个人所得税税率表里的01税率表代号。

(4)薪资项目设置哪些薪资项目需扣缴个人所得税

(5)设置好个税专项附加扣除项目。

(6)设置好个税专项附加扣除异动。

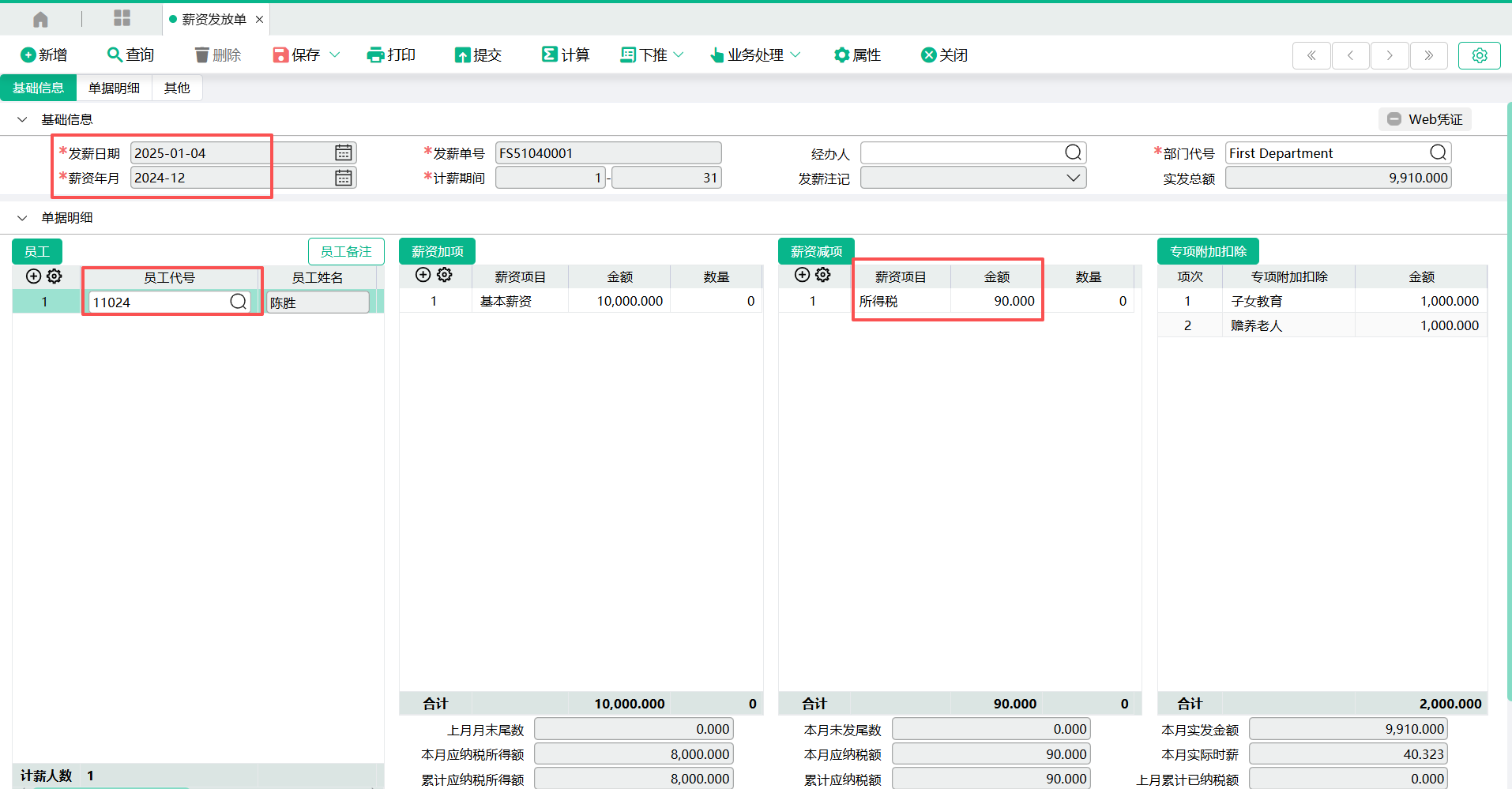

(7)薪资发放单里发放该员工的薪资。1月份(10000-5000-2000)*3%=90

(8)由于大陆的个人所得税是按照年度扣减的,即一个年度为一个计算周期。下面以前三个月为例子说明计算过程。

例:某职员2025年一月应发工资为10000元,每月减除费用5000元,享受子女教育、赡养老人两项专项附加扣除共计2000元,二月调薪,应发工资涨到30000, 以前三个月为例,计算各月所得税如下:

1月份(10000-5000-2000)*3%=90

2月份(10000+30000-5000*2-2000*2)*3%-90=690

3月份(10000+30000*2-5000*3-2000*3)*10%-2520-(90+690)=1600

由于2月累计应税金额还没达到年级距,所以按3%,3月时候达到10%的级距,所以按10%计算。

以此类推…